一、行业经济运行基本情况

(一)主要产品产量基本稳定

2021年1-6月,据国家统计局对全国规模以上企业统计数据显示,丝产量22859吨,同比下降3.7%,较去年同期降幅收窄18.05个百分点;其中,绢丝产量1492吨,同比下降3.17%。绸缎产量18437万米,同比下降5.53%,较去年同期降幅收窄7.86个百分点。蚕丝被产量1269万条,同比增长28.33%,去年同期下降37.51%。各省市主要产品产量情况见表一、表二、表三。

(二)运行质效明显改善

据国家统计局对574家丝绢纺织及精加工规模以上企业统计,1-6月全行业营业收入303.3亿元,同比增长10.36%,较去年同期提高了27.05个百分点。其中,缫丝加工营业收入123.52亿元,同比增长11.16%;丝织加工营业收入148.75亿元,同比增长7.21%;丝印染营业收入31.04亿元,同比增长24.3%。见图一、图二。

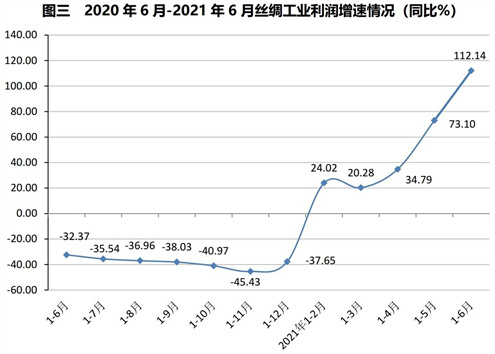

1-6月全行业实现利润11.99亿元,同比增长112.14%,较去年同期提高了144.51个百分点。其中,缫丝加工实现利润5.6亿元,同比增长671.88%,丝织加工实现利润5.3亿元,同比增长18.85%,丝印染加工实现利润1.09亿元,同比增长113.07%。见图三、图四。

从其它经济指标看:2021年1-6月,行业亏损企业161户,亏损总额2.39亿元,同比下降53.69%;亏损面28.05%,同比下降了15.51个百分点。从各分行业的亏损情况看,亏损企业的家数大幅减少,亏损面明显收窄。其中,缫丝加工企业亏损57家,亏损面24.36%,同比下降24.11个百分点;丝织加工企业亏损89家,亏损面30.9%,同比下降8.83个百分点;丝印染精加工企业亏损15家,亏损面28.85%,同比下降11.89个百分点。行业负债合计金额330.84亿元,同比增长3.8%;企业存货121.52亿元,同比增长0.14%;销售费用同比增长3.67%,管理费用同比增长8.69%,财务费用同比下降5.97%。

以上数据显示,与2020年同期相比,今年上半年的行业经济指标有明显改善,行业亏损面大幅缩减,低于纺织行业7.4个百分点,显示出行业运行质效正在逐步转好。

(三)丝绸贸易情况

1、内销市场持续增长

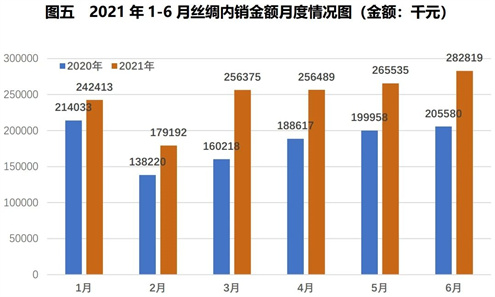

据商务部监测,1-6月全国50家丝绸样本企业销售额为14.83亿元,同比增长33.99%。其中,真丝绸缎销售额6.02亿元,同比增长72.79%;家纺产品销售额5.54亿元,同比增长27.70%;真丝服装销售额1.94亿元,同比增长13.57%;服饰销售额1.04亿元,同比增长1.41%;其他产品销售额0.30亿元,同比下降42.37%。从分月份销售数据看,自3月份开始当月销售金额同比增长幅度均超过30%,显示出丝绸内销市场得到有效恢复,见图五。

2、出口市场逐步回暖

据中国海关统计,2021年1-6月,全国真丝绸商品出口5.87亿美元,同比增长6.25%,占全国纺织品服装出口额的0.41%,同期纺织品服装出口额同比增长12.79%。其中,丝类出口1.29亿美元,同比下降13.6%;真丝绸缎出口1.53亿美元,同比增长9.24%;丝绸服装及制品出口3.05亿美元,同比增长15.92%。真丝绸缎、丝绸服装及制品的出口金额占比为26.06%和51.96%,较去年同期分别提升了0.68个百分点、4.33个百分点,见表四。

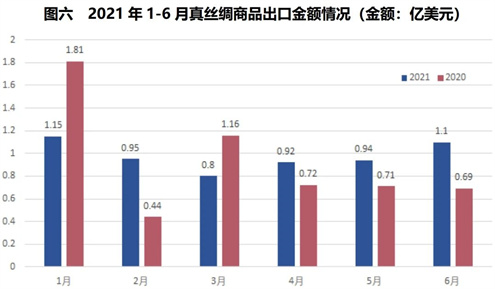

从单月出口金额情况看,除1月份和3月份较去年有所下降外,其余月份均有不同幅度的增长,二季度出口数据明显好于去年同期,表明真丝绸商品出口开始逐步回暖。但上半年月均出口仅有0.98亿美元,与2019年上半年月均出口1.45亿美元相比仍有较大的差距,见图六。

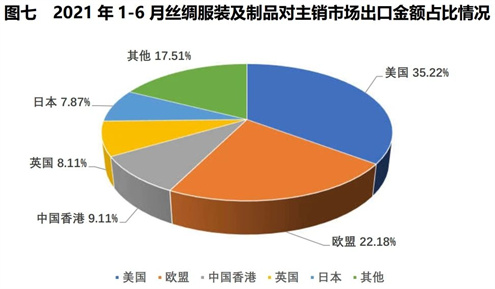

从出口商品结构情况看,蚕丝类商品对欧盟和日本出口由降转升,对欧盟出口同比增长1.0%,占比40.47%;对印度出口同比下降48.98%,占比14.33%;对日本同比增长2.04%,占比14.08%。真丝绸缎类商品对欧盟出口降幅显著收窄,对中国香港增幅扩大,香港地区升至出口市场第二位。其中,对欧盟出口同比下降11.48%,占比23.74%;中国香港同比增长48.73%,占比14.43%;巴基斯坦同比增长107.95%,占比13.07%;印度同比下降23.01%,占比5.65%。丝绸服装及制品对美出口增幅扩大,对欧盟出口由降转升,对英国出口保持快速增长。其中,对美国出口同比增长10.77%,占比35.22%;欧盟同比增长2.84%,占比22.18%;中国香港同比增长8.56%,占比9.11%;英国同比增长78.57%,占比8.01%;日本同比增长18.86%,占比7.87%。可见欧盟是蚕丝类和真丝绸缎类商品出口第一大市场,而美国是丝绸服装及制品出口第一大市场,见图七。

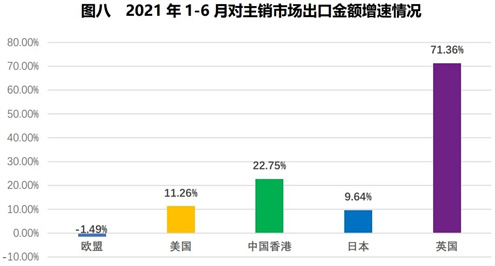

从对主要市场出口情况看,对美国出口增幅扩大,英国超过印度列出口市场第五位。排名前五位的市场依次为:欧盟同比下降1.47%,占比26.60%;美国同比增长11.26%,占比19.60%;中国香港同比增长22.75%,占比8.69%;日本同比增长9.64%,占比8.23%;英国同比增长71.36%,占比4.82%,见图八。

从主要省市出口情况看,真丝绸商品出口金额排名依次为浙江、江苏、广东、上海、山东。其中,浙江同比增长0.32%,占比35.35%;江苏同比增长10.93%,占比17.41%;广东同比下降7.17%,占比10.44%;上海同比下降12.23%,占比8.24%,山东同比增长33.70%,占比8.20%。江苏、山东出口增幅继续扩大,浙江省出口由降转升。前5位省市真丝绸商品的出口金额合计占全国出口总额的79.64%,东部沿海地区出口优势依然明显。

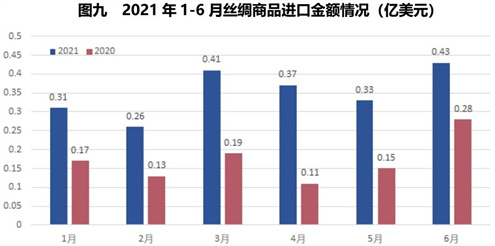

3、进口需求大幅增长

据中国海关统计数据显示,2021年1-6月全国真丝绸商品进口2.11亿美元,同比增长105.39%,同期纺织品服装进口额同比增长25.63%。其中,丝类进口2815.30万美元,同比增长172.49%;真丝绸缎进口945.03万美元,同比增长3.71%;丝绸服装及制品进口17400万美元,同比增长108.18%(见表五、图九)。

在真丝绸商品进口主要来源地区方面,我国自欧盟进口金额保持大幅增长,排位持续稳定保持进口首位。真丝绸商品进口前五位来源国家和地区依次为欧盟、印度、中国、乌兹别克斯坦、越南。其中,欧盟同比增长117.10%,占比76.11%;印度同比增长113.58%,占比5.46%;中国同比增长20.43%(主要是保税区转港贸易),占比5.38%;乌兹别克斯坦同比增长310.99%,占比4.69%;越南同比增长74.70%,占比1.31%。

国内主要省市进口方面,进口金额排名前五位的省市分别为上海、浙江、广东、北京、安徽,5省市的进口金额合计占全国进口总额的92.95%。其中,上海真丝绸商品进口同比增长106.44%,占比76.34%;浙江同比增长257.92%,占比8.52%;广东同比增长35.72%,占比4.32%;北京同比增长17.67%,占比2.00%;安徽同比增长184.65%,占比1.77%。

(四)茧丝价格稳步回升

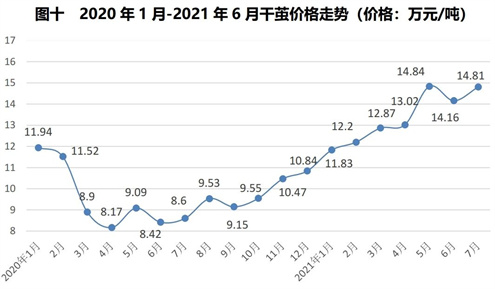

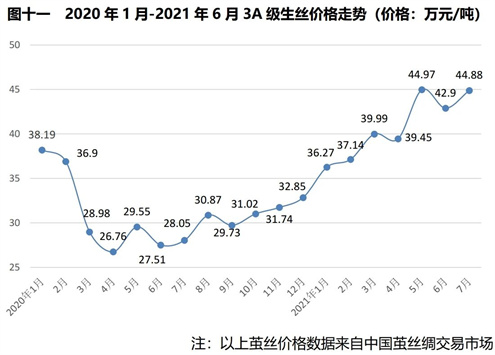

2021年以来,受国际市场刚需逐渐恢复,国内消费需求升温,部分企业囤货惜售,市场原料供应偏紧等因素的影响,茧丝价格持续上涨(见图十、图十一),至5月底干茧和生丝的价格分别达到了14.84万元/吨和44.97万元/吨,较去年底上涨幅度分别达到36.90%和36.89%。鉴于上半年茧丝原料价格快速上涨,而国内外丝绸消费尚未得到有效恢复,为加强茧丝市场宏观调控,商务部于5月31日发布公告以公开方式投放900.49吨储备厂丝,一定程度抑制了国内茧丝价格的非理性上涨,目前干茧和生丝的价格维持窄幅盘整格局。

另据协会调查,受年初以来丝价上涨及部分地区蚕茧减产的影响,各地春茧收购价格较去年同期均有较大幅的增长,云南等地春茧收购价格甚至超过70元/公斤,广西、四川等个别地区收购价格超过60元/公斤,预计全国春茧收购价平均价格在55元/公斤左右,创出历史同期新高记录。到7月中旬,云南陆良县夏茧最高收购价每公斤60元,广西那坡县夏茧平均收购价依然维持在每公斤50元左右。但由于蚕茧原料成本过高,且后续缫丝加工需要一定的时间周期,织绸、服装等下游环节受国内外市场变化影响较大,使得茧丝价格倒挂风险加大。

二、当前影响行业的主要因素

2021年上半年,面对错综复杂的国内外经济形势,茧丝绸行业深入贯彻落实党中央、国务院的决策部署,统筹推进疫情防控和经济社会发展,在国内外疫情有所反复的情况下,行业经济展现了较强的发展韧性与活力,为“十四五”开新局起好步打下了基础,但行业发展面临的风险和挑战依然不容忽视。主要有以下几个方面:

(一)国际环境不确定因素较多

2021年以来,国际政治经济环境变幻莫测,全球新冠疫情起伏不定,加上病毒频繁变异,世界经贸环境不稳定不确定性增大。在疫情影响方面,发达国家和主要经济体目前的新冠疫苗接种率较高,经济复苏速度加快,但全球疫苗接种不均衡,新兴经济体和经济欠发达国家由于疫苗短缺,病毒变异和局部疫情形势仍有随时暴发的可能,进而影响复工复产,冲击全球大宗商品供给,拖累世界经济整体复苏节奏。国际金融市场对于下半年美联储缩减量化宽松和加息政策的判断存在较大分歧,美元走强将导致部分新兴经济体货币贬值压力增大,全球金融市场可能出现激烈震荡。此外,受“逆全球化”思潮蔓延,“病毒溯源”政治化等新的地缘政治形势扰动,后疫情时期的世界政治形势不确定因素增加,加剧了地缘政治格局的不稳定。7月底,国际货币基金组织预测2021年全球经济增长6%,下半年全球经济的整体性复苏增速可能放缓。

(二)国内经济维持稳中向好态势

在国内疫情防控形势总体平稳、国内外市场复苏向好支撑下,国内经济稳步向好。据国家统计局初步核算,上半年国内生产总值同比增长12.7%,高于6%以上的预期目标,两年平均增长5.3%;社会消费品零售总额达21.19万亿元,同比增长23%,比2019年同期增长9%。国内经济呈现制造业效益好转、稳投资基础扎实,新业态发展活跃、新动能不断释放,居民收入增长较快、扩消费后劲十足的向好特征。7月30日召开的中央政治局会议,部署了下半年的经济工作,强调以积极的财政政策、稳健的货币政策,保持宏观政策连续性、稳定性、可持续性,保持经济运行在合理区间。下半年国内投资有望平稳增长,物价涨势趋于平稳,生产价格指数有望逐渐回落,输入性通胀风险进一步降低,消费市场将更加改善。预计全年中国经济增速前高后稳,下半年增速有所减缓,今明两年平均实现中高速增长。

(三)行业相关政策规划陆续出台

2021年6月11日,中国纺织工业联合会发布的《纺织行业“十四五”发展纲要》指出,要按照“创新驱动的科技产业、文化引领的时尚产业、责任导向的绿色产业”发展方向,持续深化产业结构调整与转型升级,推动供给与需求的动态平衡,加大科技创新和人才培养力度,打造国际合作和竞争新优势,推动区域协调发展,建成若干世界级先进纺织产业集群,形成一批知名跨国企业集团和有国际影响力的纺织服装品牌,加快迈向全球价值链中高端,为巩固纺织强国地位并为我国实现制造强国质量强国目标发挥重要作用。今年下半年,商务部国家茧丝办将发布《茧丝绸行业“十四五”发展指导意见》,在全面总结“十三五”期间茧丝绸行业发展取得的成就的基础上,提出“十四五”行业发展具体目标及重点任务。目前四川、江苏等省市正在制定行业“十四五”规划,河池、南充等地级市也在制定当地产业发展规划,相关政策措施值得业内高度关注。

三、下半年行业发展趋势展望

综合以上情况判断,预计2021年下半年国内主要丝绸产品的产量稳中有升,工业经济增速有所放缓,丝绸内销市场保持稳定增长,丝绸商品出口维持小幅增长态势,行业经济景气度有望得到进一步改善。

鉴于目前行业面临的外部环境仍然复杂严峻,内外市场消费需求增长动能整体偏弱,大宗商品价格上涨压力较大,企业生产经营困难较多,行业经济运行中不确定不稳定因素仍然不容忽视。为此,建议行业和企业要密切关注国内外经济形势变化,抢抓国家扩大内需战略机遇,加快培育丝绸内需体系,依托强大国内市场,贯通生产、研发、设计、流通、消费各环节,形成需求牵引供给、供给创造需求的更高水平动态平衡,以新技术、新业态、新模式为产业转型升级注入强大动能。同时,要不断优化丝绸出口商品结构,推动从价值链低端向中高端升级,进一步巩固提升国际竞争力,加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,为促进“十四五”行业高质量发展奠定更加坚实的基础。

|

皖公网安备 34120202000065号

皖ICP备19021013号-1 技术支持:浪讯科技

皖公网安备 34120202000065号

皖ICP备19021013号-1 技术支持:浪讯科技

皖公网安备 34120202000065号

皖ICP备19021013号-1 技术支持:浪讯科技

皖公网安备 34120202000065号

皖ICP备19021013号-1 技术支持:浪讯科技